MACDとは?基本的な使い方やメリット・デメリットなど初心者にも分かりやすく解説!

MACD(マックディー)は個別銘柄のトレンドや売買タイミングを分析するのに有効なテクニカル指標の一つです。

MACDは多くのトレーダーに使用されている指標であり、使いこなせるようになれば投資判断の精度を高めることが出来ます。

当記事ではMACDの基本や使い方などを初心者にも分かりやすいよう徹底的に解説します。

MACDとは

MACDとは、短期と長期の移動平均を元に算出したMACDというラインと、そのMACDを移動平均化したシグナルと呼ばれるライン、これら2つのラインを用いて売買タイミングを判断する手法です。

MACDにおいての移動平均は、単純な移動平均線(SMA)ではなく、直近の価格に比重を置いて算出した指数平滑移動平均線(EMA)が用いられており、より精度の高い分析が可能となります。

ちなみにMACDは、「Moving Average Convergence Divergence」の略であり、直訳すると「移動平均収束拡散手法」となります。

MACDの計算式

MACDは以下の計算式で求めることが出来ます。

EMAは指数平滑移動平均のことであり、求める計算式は以下の通りです。

α = 2 / (n + 1)

nには移動平均の期間が入ります。通常、短期は「12日」、長期は「26日」が用いられます。

また、シグナルはMACDを単純移動平均(SMA)したもので求めることが出来ます。

通常シグナルの期間は「9日」が用いられます。

MACDの使い方

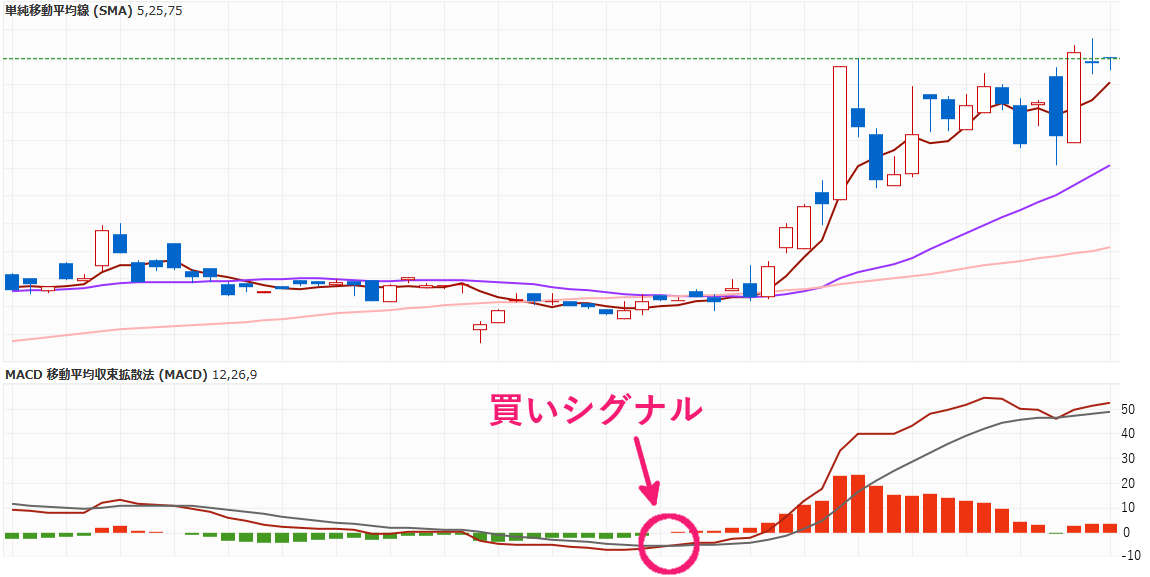

MACDとシグナルライン、そして0ライン(MACDやシグナル値が0になるライン)を利用して売買タイミングを判断する方法を紹介します。

買いタイミング

※画像クリックで拡大できます

0ラインの下部で、MACDがシグナルを下から上に抜いたら(ゴールデンクロス)買いのサインとなります。

その後、MACDとシグナルの両方が0ラインを上回れば、より上昇トレンドの信頼度が増すと判断できます。

売りタイミング

※画像クリックで拡大できます

0ラインの上部で、MACDがシグナルを上から下に抜いたら(デッドクロス)売りのサインとなります。

その後、MACDとシグナルの両方が0ラインを下回れば、より下落トレンドの信頼度が増すと判断できます。

補足:ヒストグラムも活用しよう

チャートを見るとヒストグラムがあることが分かりますね。

ヒストグラムは、MACDからシグナルをマイナスして算出されたものです。

つまり、MACDがシグナルを下から上に抜いた(買いサイン)の時にヒストグラムはプラスとなり、反対にMACDがシグナルを上から下に抜いた(売りサイン)の時にヒストグラムはマイナスとなります。

MACDとシグナルの両方が0ラインを上回り、ヒストグラムのグラフがプラス方向に高くなれば強い上昇トレンドであると判断できます。MACDとシグナルの両方が0ラインを下回り、ヒストグラムのグラフがマイナス方向に高くなれば強い下落トレンドであると判断できます。

ヒストグラムを活用することでMACDとシグナルの位置関係やトレンドの状態を把握しやすくなるメリットがありますので、必要に応じて活用していくようにするといいでしょう。

MACDのデメリット

MACDは、トレンドの存在しない、いわゆるレンジ相場では不向きであると言えます。

レンジ相場においては、MACDとシグナルがゴールデンクロスとデッドクロスを繰り返し、「買い」なのか「売り」なのかの判断がつきにくくなります。また、価格が上昇・下落どちらに向かっているのかの判断もしにくいです。

このようにレンジ相場では、MACDは誤ったサインを出しやすく、信頼性が著しく低下するというデメリットがありますので、しっかり覚えておきましょう。

コメントフォーム