RCIとは?計算式や見方・使い方など初心者にも分かりやすいよう徹底解説!

RCIは、代表的なテクニカル分析指標の一つです。※読み方はそのまま「アールシーアイ」と読みます。

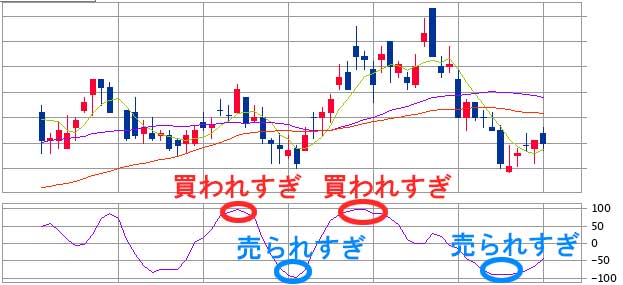

日本語では順位相関指数と呼ばれ、市場の「買われすぎ」「売られすぎ」を判断するのに役立ちます。

当記事では、RCIの基礎や実践での使い方など、初心者にも分かりやすいよう徹底解説します。

RCIとは

RCI(Rank Correlation Index)とは、一定期間の日付と株価(終値)に順位付けを行い、その相関関係を数値化したものになります。算出した数値から、市場の「買われすぎ」「売られすぎ」を判断することが出来ます。

数値は-100%~+100%の範囲で推移し、+100%に近いほど買いの勢いが強く、-100%に近いほど売りの勢いが強いということになります。一般的には、+80%以上で買われすぎ、-80%以下で売られすぎと判断されます。

日付の順位と株価の順位って?

では、日付の順位と株価の順位とは一体何なのか、例を用いて説明していきます。

例えば、本日が「土曜日」だとした場合、過去一週間における日付の順位は、一番直近の「金曜日」が「1位」、その前日の「木曜日」が「2位」、その前日の「水曜日」が「3位」、「火曜日」が「4位」、「月曜日」が「5位」ということになります。

株価の順位は、一定期間内の株価(終値)を順位付けしたものであり、最も株価が高かった日が「1位」、その次に高かった日が「2位」・・・となっていきます。例えば月曜日が最も安値で毎日高値を更新する上昇トレンドだった場合、「金曜日」が「1位」、「木曜日」が「2位」、「水曜日」が「3位」、「火曜日」が「4位」、「月曜日」が「5位」となります。ちなみに、この時のRCIは『+100%』となります。

反対に、月曜日が最も高値で毎日安値を更新する下落トレンドだった場合、「金曜日」が「5位」、「木曜日」が「4位」、「水曜日」が「3位」、「火曜日」が「2位」、「月曜日」が「1位」となります。ちなみに、この時のRCIは『-100%』となります。

RCIの計算式

RCIは以下の計算式で求めることが出来ます。

※d ⇒ 日付の順位と株価の順位の差を2乗し、合計した数値

※n ⇒ 期間

例えば、以下の例を見てみましょう。

| 日付 | 株価 | 日付順位 | 株価順位 | 日付順位と株価順位の差を2乗 |

|---|---|---|---|---|

| 10月1日 | 100円 | 5位 | 5位 | (5-5)×(5-5) = 0 |

| 10月2日 | 110円 | 4位 | 4位 | (4-4)×(4-4) = 0 |

| 10月3日 | 120円 | 3位 | 3位 | (3-3)×(3-3) = 0 |

| 10月4日 | 130円 | 2位 | 2位 | (2-2)×(2-2) = 0 |

| 10月5日 | 140円 | 1位 | 1位 | (1-1)×(1-1) = 0 |

上記の場合、RCIは以下のように求めることが出来ます。

(1 - (6 × (0 + 0 + 0 + 0 + 0) ÷ (5 × (5 × 5 -1)))) × 100 = 『100%』

※計算式の「d」、つまり日付の順位と株価の順位の差を2乗し、合計した数値が「(0 + 0 + 0 + 0 + 0)」の部分になります。この例ではすべて「0」なので、計算式の「d」の部分に「0」を代入することになります。

続いて、以下の例を見てみましょう。

| 日付 | 株価 | 日付順位 | 株価順位 | 日付順位と株価順位の差を2乗 |

|---|---|---|---|---|

| 10月1日 | 140円 | 5位 | 1位 | (5-1)×(5-1) = 16 |

| 10月2日 | 130円 | 4位 | 2位 | (4-2)×(4-2) = 4 |

| 10月3日 | 120円 | 3位 | 3位 | (3-3)×(3-3) = 0 |

| 10月4日 | 110円 | 2位 | 4位 | (2-4)×(2-4) = 4 |

| 10月5日 | 100円 | 1位 | 5位 | (1-5)×(1-5) = 16 |

上記の場合、RCIは以下のように求めることが出来ます。

(1 - (6 × (16 + 4 + 0 + 4 + 16) ÷ (5 × (5 × 5 -1)))) × 100 = 『-100%』

※計算式の「d」、つまり日付の順位と株価の順位の差を2乗し、合計した数値が「(16 + 4 + 0 + 4 + 16)」の部分になります。この例では、計算式の「d」の部分に「40」を代入することになります。

使用する期間は?

RCIで使用する期間はトレードスタイルや相場の状況などによって変わってくるので特に決まりはありませんが、一般的に短期「9日」、中期「26日」、長期「52日」が使われることが多いです。

目安として覚えておくといいでしょう。

RCIの見方

基本的に、0ラインを中心として、+80%以上を買われすぎ(売りシグナル)、-80%以下を売られすぎ(買いシグナル)と判断します。

また、RCIがマイナス領域からプラス領域に入ると買いシグナル、プラス領域からマイナス領域に入ると売りシグナルと判断することも出来ます。

RCIの使い方

では、実践でのRCIの使い方を具体的に見ていきましょう。

天井圏・底値圏から判断

まずは、「逆張り」の売買で使う方法です。

逆張りとは、相場の反発を見越した取引のことを言います。「株価の上昇トレンド時に反発するのを見越して売り」、「株価の下落トレンド時に反発を見越して買い」といった売買方法になります。

つまり、RCIが買われすぎの+100%ライン(天井圏)に近づいた後に反転し、下落し始めたタイミングを「売りシグナル」とし、RCIが売られすぎの-100%ライン(底値圏)に近づいた後に反転し、上昇し始めたタイミングを「買いシグナル」とします。

RCIの範囲から判断

続いても「逆張り」の売買法ですが、天井圏および底値圏から反転したらすぐに売買するのではなく、ある程度トレンドの転換がはっきりしてから売買する方法になります。

つまり、RCIが天井圏から下落後、+80%ラインを下回ったタイミングを「売りシグナル」とし、RCIが底値圏から上昇後、-80%ラインを上回ったタイミングを「買いシグナル」とします。

期間の異なる複数のRCIを使用

期間の異なる2本のRCI(短期線と中期線)を使用して売買判断をする方法です。

2本のRCIが+100%付近で短期線が中期線を上から下に突き抜けた(デッドクロス)タイミングを「売りシグナル」とし、2本のRCIが-100%付近で短期線が中期線を下から上に突き抜けた(ゴールデンクロス)タイミングを「買いシグナル」とします。

また、3本のRCI(短期線と中期線と長期線)を使用して売買判断をすることも可能です。

3本のRCIが+100%付近ですべて上から下に突き抜ける形でクロスしたタイミングを「売りシグナル」とし、3本のRCIが-100%付近ですべて下から上に突き抜ける形でクロスしたタイミングを「買いシグナル」とします。ただし、このケースはなかなか見かけません。

RCIの0ラインを活用

RCIの0ラインを活用して売買する方法です。

RCIがマイナス領域からプラス領域に入るタイミング(RCIが0ラインを下から上に突き抜けるタイミング)を「買いシグナル」とし、プラス領域からマイナス領域に入るタイミング(RCIが0ラインを上から下に突き抜けるタイミング)を「売りシグナル」とします。

これは株価の値動きの方向と同じ方向で売買する、順張りの売買方法であり、トレンドに乗って利益を得る方法になります。

ちなみに、トレンドが発生しているかの判断にはある程度の期間が必要ですので、0ラインを活用した手法では、一般的には長期のRCIを使用します。

まとめ

代表的なテクニカル分析指標の一つ、RCIについて解説しました。

RCIを使用することで、市場の「買われすぎ」「売られすぎ」を判断することが出来ます。

ただし、RCIの売買シグナルは絶対ではなく、誤ったシグナルを出すこともあります。

RCIの弱点としては、値幅が一切考慮されていない点でしょう。大きく値動きした日も、小さく値動きした日も、同じ一日として扱われることになります。

RCIだけに限った話ではありませんが、RCIのシグナルだけを判断材料にするのではなく、必ず他の指標と組み合わせて活用するようにしましょう。

コメントフォーム